Rodzajów i odmian leasingu jest na polskim rynku jest sporo. Jednak najbardziej podstawowy podział umów sprowadza się do dwóch kategorii: leasing operacyjny i leasing finansowy. Zasada funkcjonowania obu umów będzie taka sama, ale oba produkty różnią się między sobą wieloma szczegółami takimi jak: kwestie podatkowe, kwestie księgowe i inne. Który z nich warto wybrać? Informacje poniżej. A jeśli chciałbyś bardziej się zagłębić w podział umów leasingu (oczywiście oprócz wyżej wymienionego) to zapraszam Cię do innego mojego artykułu: podtypy umów leasingowych.

Leasing operacyjny

Zacznijmy od najpopularniejszej formy leasingu czyli od leasingu operacyjnego. Według statystyk tą formę finansowania wybiera około 80% leasingobiorców. Głównie dlatego, że leasing operacyjny jest prosty w księgowaniu i ma szereg znaczących korzyści podatkowych.

Konstrukcja umowy leasingu operacyjnego sprawia, że ta może zostać zawarta na czas oznaczony, stanowiący co najmniej 40% normatywnego okresu amortyzacji. Brzmi nieco skomplikowanie, ale w rzeczywistości tak nie jest. Fakt ten determinuje minimalny okres trwania umowy leasingu. Jest on liczony odrębnie dla poszczególnych przedmiotów i jest uzależniony od okresu amortyzacji określonego w przepisach podatkowych.

Amortyzacja i własność po stronie leasingodawcy

Przedmiot zostanie zaliczony do składników majątkowych leasingodawcy, co będzie się wiązało bezpośrednio z obowiązkiem dokonywania przez niego odpisów amortyzacyjnych. To też wymusza od finansującego dostosowanie się do obowiązujących przepisów prawa.

Co to właściwie jest amortyzcja?

Amortyzacją w prawie bilansowym i podatkowym jest koszt związany ze stopniowym zużywaniem się środków trwałych oraz wartości niematerialnych i prawnych. Innymi słowy różne przedmioty będą inaczej się zużywały w czasie i będą posiadały inną stawkę amortyzacji.

Zacznijmy od samej konstrukcji umowy. Umowa leasingu operacyjnego może zostać zawarta na czas oznaczony, stanowiący co najmniej 40% normatywnego okresu amortyzacji. Brzmi nieco skomplikowanie, ale w rzeczywistości tak nie jest. Fakt ten determinuje minimalny okres trwania umowy leasingu. Jest on liczony odrębnie dla poszczególnych przedmiotów i jest uzależniony od okresu amortyzacji określonego w przepisach podatkowych.

Przykład:

Auto osobowe jest objęte 20% stawką amortyzacji. Co za tym idzie auto zamortyzuje się całkowicie w ciągu 5 lat czyli 60 miesięcy (20% x 5 lat = 100%). I teraz, żeby zawrzeć umowę leasingu operacyjnego to ta musi trwać co najmniej 40% okresu amortyzacji. 40% z 60 miesięcy wychodzi dokładnie 24 miesiące. Minimalny okres leasingu operacyjnego na auta osobowe wynosi 2 lata. Nie ma możliwości zawarcia umowy na krótszy okres. Z racji podatkowych wcześniejsza spłata leasingu operacyjnego (przed amortyzacją przedmiotu) może się okazać kłopotliwa lub niemożliwa do zrealizowania.

Można zadać sobie pytanie skąd mamy wiedzieć jaka stawka amortyzacji przypisana jest do poszczególnych przedmiotów? Wartości stawek amortyzacji można ustalić na podstawie Klasyfikacji Środków Trwałych. Chcesz sprawdzić stawkę kliknij tu!

Za pomocą wyszukiwarki znajdziemy stawkę amortyzacji intersującego nas przedmiotu. Warto jednak mieć na uwadze, że w przypadku niestandardowych przedmiotów ostateczne określenie stawki amortyzacji będzie leżało w gestii leasingodawcy. I tu uwaga może się okazać, że różni finansujący będą posługiwać się różnymi stawkami amortyzacji w obrębie tego samego przedmiotu finansowania.

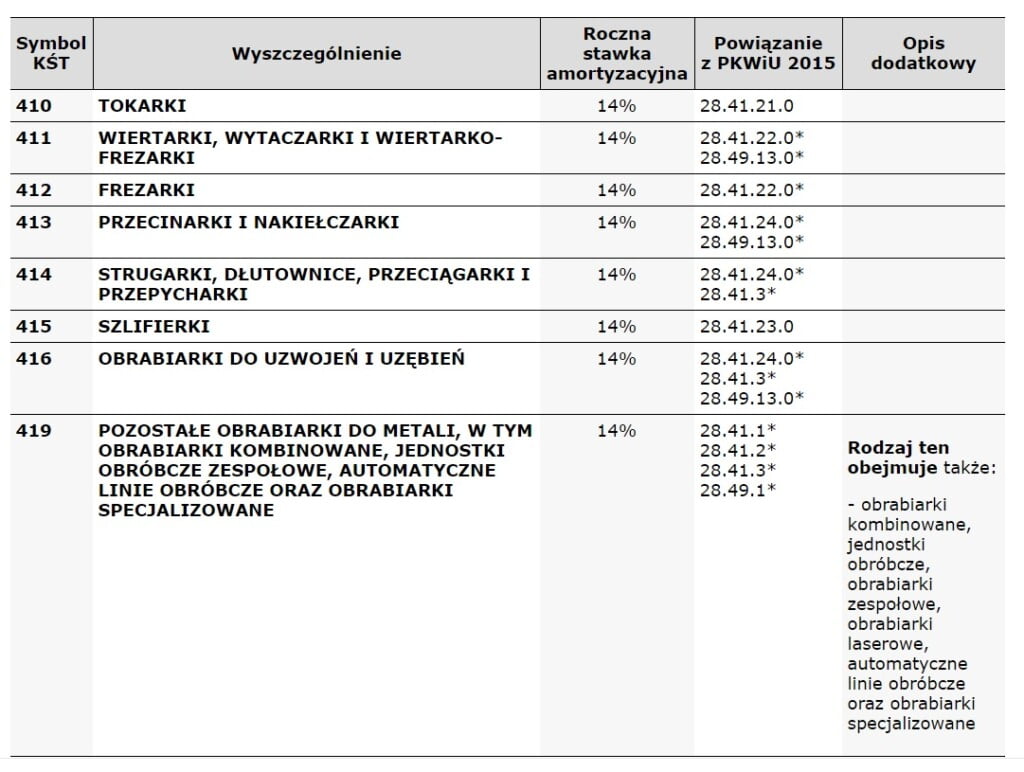

Dla przykładu poniżej wyszukanie stawki amortyzacji dla tokarki:

Dla ułatwienia poniżej przedstawiam tabelaryczne zestawienie stawek amortyzacji i minimalnych okresów trwania umowy najpopularniejszych przedmiotów:

| Przedmiot | Amortyzacja | 2 lata | 3 lata | 4 lata | 5 lat |

|---|---|---|---|---|---|

|

auta osobowe auta ciężarowe o DMC do 3,5t auta ciężarowe o DMC pow. 3,5t motocykle niektóre maszyny i urządzenia |

20% | 19% | 1% | 1% | 1% |

|

maszyny i urządzenia |

18% | niemożliwy | 7% | 1% | 1% |

|

auto specjalne, ciągnik siodłowy naczepa, przyczepa maszyny i urządzenia (tokarki) |

14% | niemożliwy | 20% | 1% | 1% |

| maszyny i urządzenia | 10% | niemożliwy | niemożliwy | 25% | 15% |

Z minimalnym okresem wiązać się będzie również wartość wykupu

Z prawa podatkowego wynika, że przy krótszych okresach finansowania zajdzie konieczność zastosowania wyższych wartości wykupowych. I tak przy aucie osobowym i minimalnym możliwym do zastosowania okresie leasingu wykup wynosić będzie 19%. W przypadku przedmiotów o innej stawce amortyzacji wartości te będą inaczej wyglądać. Przy amortyzacji 14% (np. ciągnik siodłowy) minimalny okres finansowania wyniesie 36 miesięcy a wykup 20%. Czy możemy coś w tej materii zmienić? Niestety nie kwestie te są regulowane prawem i ich zmiana (oczywiście w dół, – bo w górę nie ma problemu) jest niemożliwa.

Jeśli już jesteśmy przy kwestii związanych z okresem na jaki zaciągamy leasing warto zadbać aby ten został dobrany optymalnie pod kątek ilości rat. Szczegółowo na temat tego wątku możesz przeczytać tutaj.

Wykup

Wykup to nic innego jak ostatnia rata leasingu. Jej zapłata oznacza przeniesienie prawa własności na klienta. Jeśli klient uiści opłatę wykupową leasingodawca przeniesie własność przedmiotu na klienta i ten dalej będzie mógł in dysponować w dowolny sposób (znów w uproszczeniu, – bo sprzedaż świeżo wykupionego przedmiotu będzie obarczony podatkami, ale o tym przy innej okazji). Wykup jest elementem charakterystycznym dla leasingu operacyjnego. W zależności od leasingodawcy wykup jest możliwością lub niekiedy obowiązkiem. Warto, więc przed zawarciem umowy zapoznać się z Ogólnymi Warunkami Umowy Leasingu – tam ten element jak i pozostałe zostaną szczegółowo opisane.

Kwestie podatkowe

Pod kątem podatkowym leasing operacyjny stanowi dla leasingobiorcy tarczę podatkową – raty leasingowe stanowią w całości koszt uzyskania przychodu (pamiętajmy jednak zmianach w przepisach obowiązujących od początku 2019 roku w obrębie aut osobowych – limit cena zakupu 150 000 zł). Dodatkowo należy wspomnieć, że do kosztów uzyskania przychodu można również zaliczyć opłatę wstępną.

Kwestie księgowe

W tej formie finansowania leasingobiorca, co miesiąc otrzymuje od leasingodawcy fakturę. Leasing operacyjny jest traktowany podatkowo, jako usługa i jest objęty stawką 23% VAT. Każda faktura będzie, więc powiększona o podatek VAT wynoszący 23%. I tu kolejna niezwykle istotna kwestia. W leasingu operacyjnym jesteśmy w stanie sfinansować przedmioty objęte tylko i wyłącznie 23% stawką podatku. Jeśli nabywamy przedmiot o stawce niższej – wówczas odpowiednim rozwiązaniem będzie leasing finansowy.

Przy tej formie leasingu w przeciwieństwie do leasingu finansowego nie ma obowiązku opłacania podatku VAT w całości już na samym początku trwania umowy leasingowej. Na koniec jeszcze warto dodać, że suma ustalonych w umowie opłat pomniejszona o należny podatek VAT odpowiadać musi, co najmniej wartości początkowej środków trwałych.

Leasing operacyjny – kiedy warto?

Będzie on korzystny dla leasingobiorców, którzy chcą:

- zastosować stosunkowo krótki okres finansowania np. auto osobowe (te amortyzuje się przez 5 lat, a w leasingu operacyjnym możemy skorzystać z okresu nawet 2 letniego)

- zaliczyć do kosztu uzyskania przychodu opłatę wstępną – jeśli ta jest wysoka to możemy ją zaliczyć od razu w miesiącu poniesienia tego kosztu

- kupują przedmiot na podstawie pełnej faktury VAT 23%

- uniknąć naliczenia podatku VAT w pełnej wysokości w momencie zakupu

- skorzystać z tarczy podatkowej

Przy tej formie leasingu w przeciwieństwie do leasingu finansowego nie ma obowiązku opłacania podatku VAT w całości już na samym początku trwania umowy leasingowej. Na koniec jeszcze warto dodać, że suma ustalonych w umowie opłat pomniejszona o należny podatek VAT odpowiadać musi, co najmniej wartości początkowej środków trwałych.

Leasing finansowy

Leasing finansowy w Polsce nie jest aż tak popularnym rozwiązaniem jak leasing operacyjny. W dużym uproszczeniu możemy go przyrównać do typowego kredytu. W przypadku tego rozwiązania kwestie związane z amortyzacją są nieco uproszczone, a właściwie przerzucone poniekąd na samego klienta. Dlaczego? O tym poniżej.

Własność po stronie finansującego, ale amortyzacja po stronie klienta

Leasing finansowy nosi znamiona kredytu. Wybierając ten rodzaj umowy leasingowej, leasingobiorca musi wiedzieć, że przedmiot leasingu zostanie zaliczony do składników majątkowych leasingobiorcy, więc przeciwnie do leasingu operacyjnego to na nim spoczywa obowiązek dokonywania odpisów amortyzacyjnych. W konsekwencji tego przedmiot leasingu będzie wykazany w rejestrze środków trwałych oraz wartościach niematerialnych i prawnych u leasingobiorcy.

Brak wykupu, brak ograniczeń, co do minimalnego okresu trwania umowy

W przypadku leasingu finansowego umowa zostaje zawarta na czas oznaczony, przy czym w tym rodzaju leasingu nie ma ograniczenia, co do minimalnego, ani maksymalnego czasu trwania umowy. Daje to możliwość zastosowania krótkich okresów finansowania (aczkolwiek firmy leasingowe z reguły nie będą zainteresowane finansowaniem przedmiotów na okres krótszy niż 6 miesięcy). Umowa leasingu finansowego nie kończy się opłatą wykupową. Po spłacie całości zobowiązania zgodnie z przyjętym harmonogramem przedmiot staje się automatycznie własnością leasingobiorcy.

Wcześniejsza spłata możliwa w każdym momencie trwania umowy

Dodatkową zaletą tej opcji finansowania środków trwałych jest możliwość wcześniejszej spłaty zobowiązania w dowolnym momencie. Odbywa się to na podobnych zasadach jak w przypadku zwykłego kredytu, z tą różnicą, że zazwyczaj leasingodawcy nie anulują niewykorzystanych odsetek w zamian korzystając z tzw. dyskonta. Dyskonto to nic innego jak specyficzny sposób na wyliczenie kwoty pozostałej do spłaty zobowiązania.

Kwestie księgowe i podatkowe

Rata leasingu finansowego składa się z dwóch części – części kapitałowej stanowiącej spłatę wartości przedmiotu oraz części odsetkowej stanowiącej wynagrodzenie Leasingodawcy. Pod kątem podatkowym kosztem uzyskania przychodów dla Klienta jest tylko cześć odsetkowa raty leasingowej. W leasingu finansowym leasingobiorca nie ponosi kosztów związanych z opłatą wstępną.

Podatek VAT

Podatek VAT natomiast należy uiścić zazwyczaj w całości z góry przy pierwszej racie tuż po odbiorze przedmiotu. Nie będzie to, zatem VAT naliczony tylko od czynszu inicjalnego, ale od wszystkich płatności w całym okresie leasingu – z góry. Niektóre firmy leasingowe umożliwiają rozłożenie VAT-u w ratach leasingowych.

W odróżnieniu od leasingu operacyjnego mamy tu możliwość do zastosowania innych niż 23% stawek podatku VAT np., 8%. Co więcej w przypadku tej formy finansowania leasingobiorca, co miesiąc będzie otrzymywał od finansującego notę księgową, a na początku trwania umowy fakturę zakupową.

Leasing finansowy – kiedy warto?

Ta forma leasingu będzie korzystna dla leasingobiorców, którzy chcą:

- zakupić przedmiot ze stawką VAT niższą niż 23% np. sprzęt medyczny z 8% stawką VAT

- kupić przedmiot na podstawie faktury VAT-MARŻA stosowanej bardzo często przy zakupie używanych aut

- skorzystać z przyspieszonej amortyzacji lub amortyzacji o podwyższonej składce

- wcześniej spłacić zobowiązanie finansowe

- skorzystać z krótkiego okresu finansowania np. 12 m-cy

- skorzystać z możliwości naliczenia VAT od całej wartości przedmiotu leasingu i odsetek już w pierwszym miesiącu umowy – dla niektórych przedsiębiorców jest to istotne

Podsumowanie

W ramach podsumowania przedstawiam Ci tabelaryczne porównanie leasingu operacyjnego z finansowym, które obejmuje najważniejsze, wcześniej poruszone przeze mnie aspekty.

Reasumując, obie formy leasingu mają inne zalety, dlatego porównując korzyści wynikające z wyboru danego rodzaju finansowania, przedsiębiorca powinien wziąć pod uwagę specyfikę prowadzonej przez siebie działalności oraz to, jaki środek trwały jest przedmiotem inwestycji. Jednoznacznie nie podejmę się stwierdzenia, która forma finansowania jest bardziej korzystna dla klienta. Pomijając czynniki, które na swój sposób będą wymuszać zastosowanie jednej albo drugiej formy leasingu, warto zaciągnąć opinii swojego księgowego.

| Leasing operacyjny | Leasing finansowy | |

|---|---|---|

| Przedmiot leasingu | Przedmiot leasingu zaliczany do składników majątku Leasingodawcy | Przedmiot leasingu zaliczany do składników majątku Leasingobiorcy |

| Okres leasingu | Co najmniej 40% normatywnego okresu amortyzacji | Brak ograniczeń dotyczących okresu trwania umowy |

| Wcześniejsza spłata | Możliwa po okresie amortyzacji (przed wykup tylko za wartość rynkową) | Możliwa w dowolnym momencie trwania umowy |

| Amortyzacja | Po stronie Leasingodawcy | Po stronie Leasingobiorcy |

| Koszt uzyskania przychodu | Kosztem uzyskania przychodu dla Leasingobiorcy są opłaty leasingowe w pełnej wysokości | Kosztem uzyskania przychodu dla Leasingobiorcy są: amortyzacja oraz część odsetkowa rat leasingowych |

| VAT | Doliczany do każdej raty leasingowej 23% | Podatek VAT naliczany wg stawki: jednorazowo lub w ratach |

| Wykup | Zależny od stawki amortyzacji i okresu wykupu | Umowa kończy się przeniesieniem prawa własności |

| Rozliczenia | Leasingobiorca otrzymuje co miesiąc fakturę | Leasingobiorca otrzymuje fakturę wystawioną na początku umowy |

| Własność przedmiotu | Po stronie Leasingodawcy | Po stronie Leasingodawcy |

Zostaw komentarz